西南证券:给予洁美科技买入评级目标价位301元

西南证券股份有限公司陈中亮近期对洁美科技进行研究并发布了研究报告《下游需求回暖,中高端离型膜放量在即》,本报告对洁美科技给出买入评级,认为其目标价位为30.10元,当前股价为22.42元,预期上着的幅度为34.26%。

推荐逻辑:1)下游]MLCC厂家稼动率持续回升至80%水平,公司载带收入盈利在24年重回景气增长周期;2)膜材料22年收入8700万,23年预计1.5亿元,同时韩日客户认证基本完成,中高端替代放量在即,第二成长曲线)全球智能手机出货量连续2季度同比正增长,23Q3/23Q4同比分别+13.4%,+8.5%;PC出货量连续3季度降幅收窄,23Q4同比-2.7%,预计消费电子出货量有望在24年全面实现正增长,从而拉动公司载带、离型膜需求。

纸质载带+胶带:下游MLCC封测需求回暖,稼动率重回景气周期。1)全球智能手机出货量23Q3/23Q4季度同比转正;PC出货量同比降幅连续3季度收窄,24年有望转正。消费电子端的复苏,叠加新能源车用电子需求持续提升,MLCC等被动元器件封测材料需求重新进入景气周期。2)公司纸带22年全球市占率约67.4%,毛利率稳定在40%左右,龙头护城河属性显著。3)胶带为配套纸带使用,与纸带业务协同性高,预计将同步受益于下游需求回暖拉动。

塑料载带:黑色载带占比提升,市占率提升空间广阔。1)公司自18年投产黑色载带后,塑料载带整体毛利率稳步提升至30%以上,盈利能力大幅改善。2)目前塑料载带市场占有率基本为外资巨头占据,公司22年市占率仅为2%,替代提升空间广阔。

离型膜:韩日系头部客户放量在即,中高端替代市场打开。1)韩日系头部客户样品认证接近完成,打开200多亿中高端替代市场。2)离型膜占MLCC成本约15%,下游客户降本诉求强烈。3)战略客户支持+PET基膜自供+就近大客户布局生产,整体战略打造离型膜第二成长曲线。公司目前是国内同业里较少拥有基膜涂布一体化生产能力的企业。4)替代先发优势。公司是国内企业在MLCC离型膜中高端替代领域进展最快的企业,已实质性完成和接近完成日韩头部客户的送样认证环节。相对比,近年国内同行的业务重点大部分聚焦在偏光片离型膜和OCA离型膜上。按照行业特点,MLCC头部厂家一旦选定离型膜供应商范围后,其在短期新增或更换的可能性较小。相较于国内同行,公司具备一定的先发优势。

盈利预测与投资建议。公司为被动元器件封装材料行业龙头,纸带业务市占率超60%,综合竞争优势显著。24年随着元器件需求复苏,公司纸带业务稼动率重回80%以上景气水平,同时离型膜业务经过6年发展,日韩客户有望在24年开启放量。我们预计公司2023-2025年归母净利润将保持44.6%的年均复合增长率,给予公司2024年35xPE,对应市值130.3亿元,对应目标价30.10元,首次覆盖给予“买入”评级。

风险提示:原材料价格大大上涨风险,下游需求恢复没有到达预期风险,离型膜中高端导入没有到达预期风险。

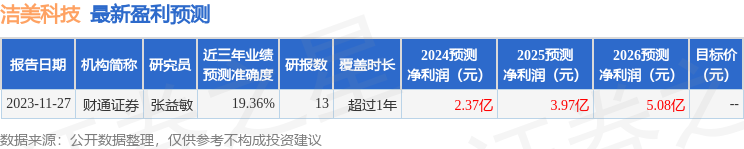

证券之星数据中心根据近三年发布的研报数据计算,财通证券张益敏研究员团队对该股研究较为深入,近三年预测准确度均值为19.36%,其预测2024年度归属净利润为盈利2.37亿,根据现价换算的预测PE为40.09。

该股最近90天内共有6家机构给出评级,买入评级5家,增持评级1家;过去90天内机构目标均价为30.34。

以上内容由证券之星根据公开信息整理,由算法生成,与本站立场无关。证券之星力求但不保证该信息(包括但不限于文字、视频、音频、数据及图表)全部或者部分内容的的准确性、完整性、有效性、及时性等,如有一定的问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

证券之星估值分析提示洁美科技盈利能力平平,未来营收成长性良好。综合基本面各维度看,股价合理。更多

以上内容与证券之星立场无关。证券之星发布此内容的目的是传播更多详细的信息,证券之星对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关联的内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至,我们将安排核实处理。