疯狂的石头:上海硅产业集团和它的“绝代三骄” 科创板风云

微雕艺术,一直是中国传统工艺美术中的一大绝技。在中国古代文学作品中,不乏对微雕艺术的精彩描述,比如明末散文家魏学洢的《核舟记》,以细腻洗练的文笔描写了明代民间微雕艺人王叔远雕刻的“核舟”。

这个核舟是用一个不满一寸的核桃雕刻而成,主题是苏东坡泛舟赤壁。这条船上刻了五个人,八扇窗;竹篷、船桨、炉子、茶壶、手卷、念珠各一件,对联、题名和篆文,刻的字总共三十四个,人、物、字都栩栩如生精美绝伦,其微雕技艺,堪称鬼斧神工。

随着科技的发展进步,“微雕”这门艺术被发扬光大,半导体工艺上最具有技术和制造难度的晶圆制造,本质上也是一种“微雕”艺术。随着台积电的制程工艺进入5纳米领域,这种关于石头的微雕工艺已经逼近了物理极限。

任何“变态”的艺术不能离开“变态”的工具,比如圆晶制造就离不开光刻机和刻蚀机。

美国的大城市铁岭有一旮旯,名叫“硅谷”,这个地名大家都熟,美国高科技产业聚集地,牛逼轰轰的。

那为啥它不叫金谷、银谷或者屁谷呢?因为这个狭长的谷地最早是以研究和生产以硅为基础的半导体芯片而知名,从这里走出了以英特尔为代表的一大批杰出的半导体企业。

常见的半导体材料包括硅、锗等元素半导体及砷化镓、氮化镓等化合物半导体。制造芯片的最常用的基础材料是硅晶圆,俗称硅片,它是应用最广的半导体材料。跟其他半导体材料相比,它的优点最多。

首先,这玩意最常见。硅在地壳中占比约27%,是除了氧元素之外第二丰富的元素,硅元素以二氧化硅和硅酸盐的形式大量存在于沙子、岩石、矿物中,储量丰富并且易于取得。

相较于锗,硅的熔点为1415℃,高于锗的熔点937℃,较高的熔点使硅可以大范围的应用于高温加工工艺中。同时硅的禁带宽度大于锗,更适合制作高压器件。

而跟砷化镓相比,硅安全无毒、对环境无害,而砷元素为有毒物质,并且锗、砷化镓均没有天然的氧化物,在晶圆制造时还需要在表面沉积多层绝缘体,这会导致下游晶圆制造的生产步骤增加从而使生产所带来的成本提高。

这时候也许有老铁会说了,奶奶的,不就是石头吗?我们家有几吨啊,这玩意能用来做芯片?

石头当然不能直接用来做制造芯片,因为它是“杂种”,纯度不够。通常将95-99%纯度的硅称为工业硅,沙子、矿石中的二氧化硅经过纯化,可制成纯度98%以上的硅,高纯度硅经过进一步提纯变为纯度达99.9999999%至99.999999999%(9-11个9))的超纯多晶硅。

超纯多晶硅在石英坩埚中熔化,并掺入一些特定化学元素改变其导电能力,再放入籽晶确定晶向,经过单晶生长,才能制成具有特定电性功能的单晶硅锭。

一般情况下,光伏级单晶硅的纯度要求达到99.9999%,而半导体级单晶硅的纯度至少要达到99.9999999%。每增加一个9,难度就增加一个级别,这些9背后,代表的就是技术水平。所以你们家的石头不能用来做芯片,只能用来填坑。

半导体行业有一个著名的定律,叫摩尔定律,是英特尔创始人之一的戈登·摩尔于1965年提出来的,大概意思是:集成电路上所集成的晶体管数量,每隔18个月就提升一倍,相应的集成电路性能增强一倍,成本随之下降一半。

对于芯片制造企业而言,这在某种程度上预示着要一直提升单片硅片可生产的芯片数量、降低单片硅片的制造成本以便与摩尔定律同步。半导体硅片的直径越大,在单片硅片上可制造的芯片数量就越多,单位芯片的成本随之降低。

半导体硅片的尺寸(以直径计算)主要有50mm(2英寸)、75mm(3英寸)、100mm(4英寸)、150mm(6英寸)、200mm(8英寸)与300mm(12英寸)等规格。在摩尔定律的影响下,半导体硅片正在不断向大尺寸的方向发展。

尺寸越大意味着生产难度越大。虽然国外早在2000年第一条300mm硅片生产线就已经建立,但是由于技术难度极高,我们的祖国2018年才最终实现了300mm半导体硅片的规模化生产,而填补了中国大陆300mm半导体硅片产业化空白的,就是今天本文的主角——上海硅产业集团股份有限公司。

上海硅产业集团本身并不是一家实业企业,由于国家对集成电路这个产业逐渐重视,于2015年12月成立了此公司。由国盛集团、产业投资基金等发起成立,主要专注于硅材料行业投资。

所以此公司本身是一家控股型公司,自身没啥实际业务,但是有16家控股子公司,而其实业大多数来源于于三大桩角,都是业内大名鼎鼎的公司。

第一大桩角上海新昇,半导体材料行业的后起之秀,填补中国大陆300mm半导体硅片产业化空白的,就是上海新昇,它目前也是国内唯一一家能供应300mm半导体硅片的企业。

上海新昇成立于2014年6月,它的成立跟张汝京密不可分,张汝京是中国大陆半导体行业教父级人物,为我国半导体行业的发展做出过杰出贡献,也是中芯国际的创始人。张汝京离开中芯国际后,于2014年进军半导体大硅片领域,张汝京(皓芯投资)联合A股两家上市公司上海新阳和兴森科技,以及中科院上海微系统所旗下的新傲科技,共同成立了上海新昇。

上海新昇2016年10月成功拉出第一根300mm单晶硅锭,2017年打通了300mm半导体硅片全工艺流程,2018年最终实现了300mm半导体硅片的规模化生产。

自2016年开始,上海硅产业集团通过一系列的股权转让,将上海新昇收入囊中,目前持股其98.5%的股份。另外1.5%由A股上市公司上海新阳持有。

虽然上海新昇是国内首屈一指的300mm半导体硅片供应商,但是财务业绩并不好,自投产以来一直是处于亏损状态,这一点后面财务分析时再细说。

新傲科技成立于2001年,是中科院上海微系统所孵化出来的,是国内最牛逼的SOI(绝缘硅)材料供应商,也是全球屈指可数的SOI材料规模化供应商之一。

这家企业具有SIMOX(注氧隔离)、Bonding(键合)和Simbond(完全自主开发的SOI新技术)和Smart-cut四类SOI晶片制造技术。

特别值得一提的是Smart-cut,这是目前全球最先进的薄膜SOI硅片生产的基本工艺之一,是Soitec独有的专利技术。Soitec在全世界内授权3家公司使用该技术,分别为新傲科技、全球第一大硅片企业信越化学与全球第四大硅片企业环球晶圆。新傲科技是中国大陆唯一具有Smart-Cut生产技术的企业。

Okmetic是一家位于芬兰的老牌硅晶圆生产商,1985年成立,在半导体硅片行业摸爬滚打30余年,曾是全球第七大硅晶圆生产商,基本的产品为半导体硅抛光片和SOI 硅片,主要使用在于智能手机、便携式设备、汽车用电子设备、物联网等。

这家公司于2016年被硅产业集团要约收购,是其全资子公司,也是硅产业集团目前最主要的利润来源。

前面我们介绍过,硅产业集团公司是一家控股型公司,本身没有业务,它的三大核心子公司是在2016年至2019年陆续收购而来,这个特点决定了不能用简单的财务指标来衡量这家公司。

2016年至2018年,公司的营收分别是2.7亿、6.94亿、10.1亿,咋一看,觉得它发展非常迅猛,成长性特别好,是不是?其实不然,2016年这2.7亿营收大多数来源于于Okmetic公司,硅产业集团2016年收购此公司,当年7月并表,也就是说,这2.7亿收入主要是Okmetic公司2016年7至12月这半年的收入。

2017年收入猛增至6.94亿,主要是纳入合并报表的时间变长了,这6.94亿收入主要是Okmetic公司2017年整年的收入。当然,受益于半导体终端市场需求强劲,Okmetic公司2017年营收确实有所增长,但是增速远不及表面上看起来的那么迅猛。

2018年公司营收继续大幅度增长,同比大增45.64%,这个主要是2018年上海新昇开始规模化量产300mm硅片,当年产生营收2.15亿,这是硅产业集团2018年营收大增最主要的原因。

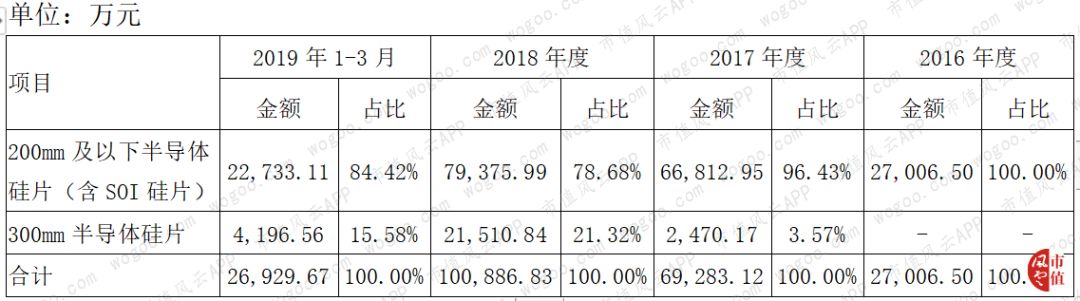

分产品来看,200mm及以下半导体硅片贡献了绝大部分营收,但是随着上海新昇300mm硅片开始放量,300mm硅片营收的占比开始快速上升。

200mm及以下硅片的营收,2016年和2019年的数据没有对比意义,2017年和2018年的数据才有对比意义,因为这两年的营收几乎都是由Okmetic公司贡献,与2017年相比2018年的营收同比增长了18.8%,这个数据大致上能反映出Okmetic公司的增长速度。

而从2018年的销量和售价来看,当年营收增长最主要的驱动因素是销售价格持续上涨,得益于半导体硅片整体市场向好,当年平均销售价格同比上升了17.42%,而销量仅增长1.17%。

至于300mm硅片的营收,2017年和2019年的数据都没什么参考意义,因为2017年是试生产,19年仅有Q1的数据,所以这块业务的发展状况,还有待观察。

2019年Q1,200mm及以下产品的营收占比显著提升,这个是因公司对设备做更新改造,产品线mm抛光片产销量大幅度的提高,销售占比随之增加,而200mm抛光片销售单价较高,使得该类产品的整体平均单价较2018年增长了20.73%。

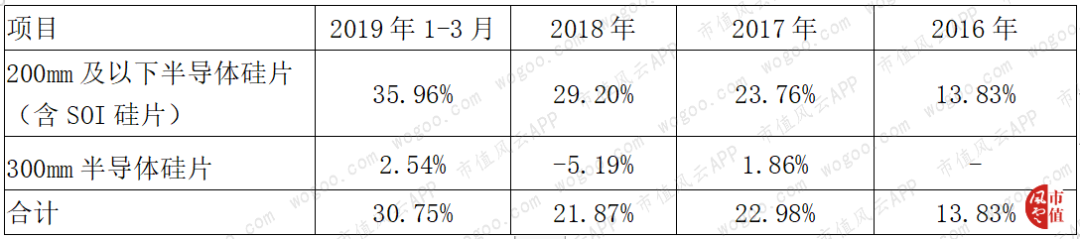

看其历年毛利率的数据,喜忧参半。喜的是占主导地位的200mm及以下硅片的毛利率在一直上升,已经从2016年的13.83%提升至2019年Q1的35.96%,翻了2.6倍;忧的是300mm硅片毛利率微乎其微,2018年量产,当年毛利率为-5.19%,一看就是亏本生意。

先说200mm及以下硅片。2016年毛利率为13.83%,这并不是其真实的毛利率水平,而是硅产业集团点儿背,当年收购Okmetic公司,下半年该公司就发生了去离子纯净水受污染事件,而硅片生产的全部过程中的所有清洗环节均需要纯度极高的去离子纯净水,这个事件导致Okmetic生产出的硅片颗粒度等质量水平无法达到一定的要求,公司的生产经营受到一定影响,使得2016年下半年单位产品的固定成本分摊较高,随着2016年底相关问题逐步得到解决,2017年单位产品成本随之下降。

与此同时,2017年半导体硅片市场向好,产品平均售价同比上升了6.27%,售价上升成本下降,毛利率自然啪啪地就上来了。

2018年和2019年Q1毛利率分别较上一年增加了5.45个和6.76个百分点,还在于行业持续向好,产品售价持续走高,产品平均单价分别较上一年增长了17.42%和20.73%。

那么300mm硅片的毛利率为何惨不忍睹?根本原因有两个,一是300mm硅片生产线投资大,金额高达数十亿,特别是设备比较昂贵,而设备的折旧年限一般都较短,所以前期折旧费高,导致产品单位成本高。这也是半导体制造业的一大特点。

第二个原因是,作为行业的新进入者,公司的技术水平还不太高,导致产品质量和良品率不高,市场竞争力自然不及那些国际巨头,而其下游客户主要是圆晶制造企业,行业集中度非常高,要打入它们的供应链不是一件容易的事情,所以公司在产业链上的议价能力会比较低,产品平均单价自然也就处于较低水平。

两大因素夹击之下,毛利率惨不忍睹就不难理解了。但随技术日臻完善、良品率提高,毛利率会逐渐上升,特别是设备折旧完之后,毛利率应该会有较大幅度的上升。

总体看,公司的费用率呈下降趋势,这是其营收规模迅速扩大的结果,传说中的规模效应。

分年度来看,2017年费用率下降8.27个百分点,主要是管理费用率一下子就下降17个百分点,为啥17年管理费率下降这么猛?前面我们说过,硅产业集团在2016年并购了Okmetic公司和上海新昇,发生了5000多万咨询服务费(主要是中介费),导致当年管理费用率高。其后管理费率恢复到正常水平,费用率也随之下降。

18年费用率同比下降8.83个百分点,当年除了销售、管理、财务三大费用率会降低之外,主要是研发费用率下降幅度较大,同比下降了4.82个百分点。

2019年Q1的费用率与18年基本持平,研发费率会降低而管理费率有所上升。

毛利率前面分析过,这里就不赘述了。而销售净利率变化的核心因素跟营业利润率一样(营业外收支较少),所以这里只分析营业利润率。

2016年是-40.57%,2017年是32.84%,跟过山车一样是不是?现在问题来了,为啥2016年巨亏而2017年大赚呢?

2016年,硅产业集团旗下两大子公司Okmetic和上海新昇,前者下半年发生意外事故导致生产经营受到重大影响,这个我们前面说过,而上海新昇当年还没投产,所以2016年的亏损容易理解。

而2017年的盈利率看上去就奇怪了,为啥呢?因为它比毛利率还高,要知道,2017年的总费用率将近42%,按道理当年应该是亏损的,那么营业利润哪来的?

答案是炒股赚的。2017年的投资收益高达2.58亿,其中可供出售金融实物资产收益2.59亿,当年公司出售持有的Soitec 757788股普通股股票,确认投资收益25920.48万元。另外,当年还有政府救助9729.74万元,计入“其他收益”。这两笔收益合计35650.22万元。如果刨去这两笔收益,当年盈利亏损1.29亿。

2018年和2019年Q1,盈利分别为3646.62万元、1628.5万元,主要也是靠政府补贴,同期的政府补贴分别是1.66亿和2026.21万元。

这家公司最主要的资产分别是货币资金、其他权益工具投资、固定资产以及商誉,合计占总资产比例为76.58%。从资产结构来看,大部分是非流动资产,占比超八成。

其他权益工具投资全部是股票,且是一个企业的股票。截止到2019年3月底,硅产业集团持有法国上市公司Soitec 11.49%的股份,市值约20亿。Soitec是半导体行业明星企业,其薄膜SOI硅片生产的基本工艺独步天下(新傲科技用的就是它家的技术)。硅产业集团2017年炒股赚了2.59亿,就是出售了部分该公司股票赚的。

固定资产占总资产比例约三分之一,是金额最大的资产项。固定资产里主要是设备,这也是半导体行业一大特点,那就是设备昂贵。设备金额为21.56亿,占固定资产总额的76.3%。

硅产业集团的第三大资产是商誉。前面我们说过,硅产业集团是一家控股型公司,它的实际业务来自于旗下三大子公司,而这三家子公司都是收购而来,所以此公司合并报表上有大额商誉不足为奇。商誉金额的具体构成是:收购Okmetic 6.64亿、新傲科技3.82亿、上海新昇0.45亿,合计10.91亿。

这三家公司中,Okmetic是老牌硅片生产商,2018年净利润1.28亿,2019年Q1净利润4782.4万,盈利能力优秀且较为稳定。但是新傲科技和上海新昇目前盈利能力不佳,其中新傲科技18年净利润189.52万元,19年Q1亏损782.92万元;上海新昇18年亏损642.62万元,19年Q1亏损2107.57万元。

负债端最大是递延收益,占总负债的25.23%,这个是与资产相关的政府补助,后续会分期进入损益表里,其实就是“伪负债”。

公司主要的负债是金融借款,短期借款、长期借款和一年内到期的非流动负债共计16.59亿,占总负债比例41.68%。目前硅产业集团账面上货币资金6.25亿,可供出售金融实物资产(股票)20亿,再加上这种重资产企业的经营性现金流较好(因为折旧高),所以债务风险并不大。

硅产业集团此公司虽然成立时间不长,但是它肩负着发展壮大我国半导体硅片材料产业,提升国家产业安全的重任。

它旗下三大核心子公司都是优质公司,其中上海新昇填补了中国大陆300mm半导体硅片产业化空白,而新傲科技是国内最牛逼的SOI材料供应商。

在中国半导体产业突飞猛进的当下,硅产业集团作为产业链最上游的硅片供应商且是国内行业龙头,发展空间还是比较有想象力的。

《不一样的风云早报 市场进入情绪修复阶段,大消费板块表现抢眼(5.16)》

《风云海外动态 阿里巴巴发布2019财年业绩;由于在线销售推动,梅西百货盈利超预期》